相關連結:https://udn.com/news/story/7239/7553761

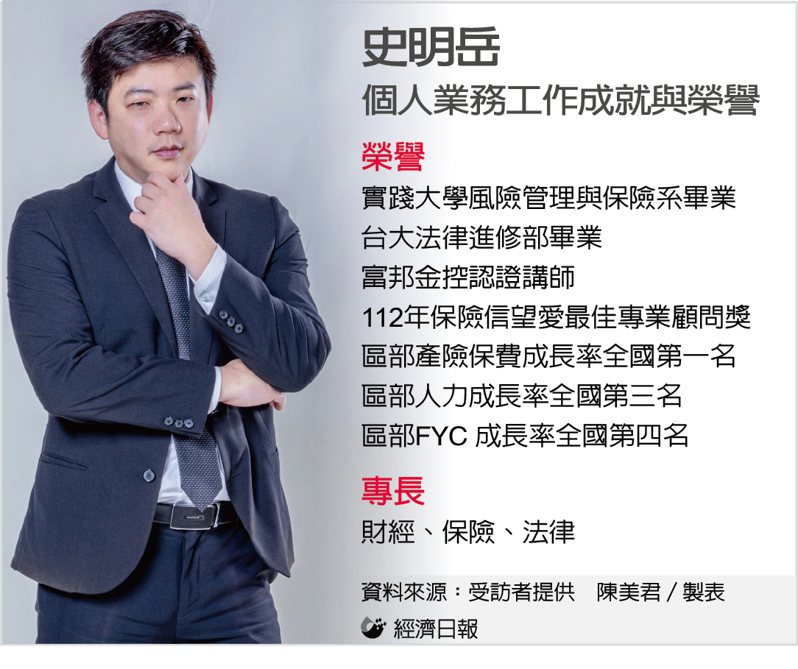

台灣人愛買保險,截至2021年我國保險滲透率達14.8%、名列全球第三,平均每人有2.6張保單;民眾愛買保險的風氣從何而來?目前轄下帶領超過1,200名業務員的富邦人壽北六區區部主管史明岳經理分析,主要原因有三,包括保險業務員密度高、台灣超額儲蓄多,資金需去化,以及健保普及,提升國人的風險意識。

史明岳表示,台灣保險業務員密度高,主計總處統計,2022年台灣家庭總戶數為900萬戶,而台灣總體壽險從業人員數量為37.5萬人,也就是每24戶就有一個戶家中有人從事保險業,對於保險商品的接觸度相當頻繁,加上保險業務員多數是無底薪制,意味銷售型態以主動陌生開發或轉介紹為主,相較於其他金融業以被動名單為主的經營模式,在這種主動型銷售模式下,加上台灣人口密度較密集,使台灣人接觸或銷售保險商品的機會比其他國家更多,相對的,對保險的熟悉度、購買意願也會超過其他國家。

其次,台灣今年超額儲蓄已突破3.5兆,國人資金多配置於銀行存款、股市、不動產、國外基金、保險等五大市場,但過去十年全球邁入低利率時代,放在銀行的利率趨近於零,加上股市低迷,不動產市場又非大眾易進入之市場,客戶的資產配置選擇有限,而儲蓄險不僅有強迫儲蓄的性質,還有壽險的功能,對於保守謹慎的投資人就成為一個很好的選擇。

第三,健保的普及提升台灣人風險意識。2022年健保總支出約8,000億元,因為健保的普及,現今民眾對於保險概念已與早期不同,接受度相當高。2021年國人平均每人每年醫療保健支出(NHE)為60,783元,隨著新式醫療及醫材的進步,對於非健保給付的自費項目需求也日益增加,但新式醫療、新式醫材、新式藥品費用均非常昂貴,僅依靠建保已無法完全轉嫁醫療費用的風險,因此對於商業保險的需求日益高漲。

依據2022年台灣家庭消費支出統計顯示,每個家庭每年醫療保健支出為14.9萬,占家庭一年總收入的17.8%,這個比例在十年前、2012年只有14.5%,預計再過幾年,醫療保健支出將可能占台灣家庭消費支出的20%,如此沉重的醫療負擔,也使得國人越來越重視用保險轉嫁醫療風險。

至於壽險有哪些重要功能?史明岳表示,保險的三大功能猶如金字塔,最底層是轉嫁風險,年輕時為累積資產的重要階段,若遭逢意外、或生病導致收入中斷,可能陷入財務風險,因此,醫療險、意外險、癌症險、壽險等規劃絕對不能少;第二個功能,也就是金字塔的中層,為儲蓄和資產累積,完成轉嫁風險後,保險可成為保守客戶資產配置的工具;第三個功能、金字塔的頂端則是資產傳承,保險可指定收益人,作為資產傳承、預留稅源等目標的重要工具。

此外,壽險額度的槓桿比例高,特別是目前流行的分紅保單,隨著時間可讓壽險保額增加,也是保險的一大特色。

史明岳說,自己的姊姊在40歲時遭遇車禍,導致腰椎、頸椎受傷,需要進行人工椎間盤植入手術,加上單人病房的費用和後續復健費用,整體醫療費超過120萬元,是一筆不小的費用。進手術室前,他還被姊姊叫到病床前詢問保險事宜,因當時姊姊已與另一半離異,兩人育有兩兒,史明岳建議可運用保險指定受益人的特點,把錢留給想留給的人,將保險的受益人從法定繼承人改成兩個小孩的名字,若手術出現意外,至少可留給小孩三百萬以上的壽險理賠金。

史明岳感嘆表示,若不是姊姊在年輕時就規劃好保險、將意外與醫療等風險都轉嫁給保險公司,一定會憂慮小孩未來的生活而無法安心接受手術;另一方面,遭逢意外時要一次拿出超過百萬元的醫藥費,對一般家庭而言是沉重的負擔;因為親人的遭遇,也讓史明岳深刻體會保險的重要性與價值。